【业务描述】

实行查账征收企业所得税的纳税人,依照税收法律法规及相关规定确定的申报内容,在年度终了之日起5个月内或自实际经营终止之日起60日内,向税务机关申报年度企业所得税,并办理汇算清缴,结清应缴应退税款。

企业向税务机关报送年度企业所得税纳税申报表时,应就其与关联方之间的业务往来,附送年度关联业务往来报告表。

【政策依据】

《国家税务总局关于发布<企业境外所得税收抵免操作指南>的公告》(国家税务总局公告2010年第1号)

《国家税务总局关于发布〈企业资产损失所得税税前扣除管理办法〉的公告》(国家税务总局公告2011年第25号)

《国家税务总局关于发布〈企业政策性搬迁所得税管理办法〉的公告》(国家税务总局公告2012年第40号)

《国家税务总局关于印发〈跨地区经营汇总纳税企业所得税征收管理办法〉的公告》(国家税务总局公告2012年第57号)

《国家税务总局关于企业政策性搬迁所得税有关问题的公告》(国家税务总局公告2013年第11号)

《国家税务总局关于商业零售企业存货损失税前扣除问题的公告》(国家税务总局公告2014年第3号)

《国家税务总局关于企业因国务院决定事项形成的资产损失税前扣除问题的公告》(国家税务总局公告2014年第18号)

《国家税务总局关于房地产开发企业成本对象管理问题的公告》(国家税务总局公告2014年第35号)

《国家税务总局关于居民企业报告境外投资和所得信息有关问题的公告》(国家税务总局公告2014年第38号)

《中华人民共和国企业所得税年度纳税申报表(A类,2014年版)》(国家税务总局公告〔2014〕63号)

《国家税务总局关于发布《中华人民共和国企业所得税月(季)度预缴纳税申报表(2015年版)等报表》的公告》(国家税务总局公告 2015年第31号)

《国家税务总局关于非货币性资产投资企业所得税有关征管问题的公告》(国家税务总局公告 2015年第33号)

《财政部 国家税务总局关于企业手续费及佣金支出税前扣除政策的通知》(财税〔2009〕29号

《财政部 国家税务总局关于保险公司农业巨灾风险准备金企业所得税税前扣除政策的通知》(财税〔2012〕23号)

《财政部 国家税务总局关于中小企业信用担保机构有关准备金企业所得税税前扣除政策的通知 》(财税〔2012〕25号)

【报送资料】

(1)《中华人民共和国企业所得税年度纳税申报表(A类)》及附表各2份。

(2)《中华人民共和国企业年度关联业务往来报告表》及附表各2份。

(3)实行汇总纳税的总机构报送《中华人民共和国企业所得税年度纳税申报表(A类)》,同时报送《中华人民共和国汇总纳税分支机构企业所得税分配表》和各分支机构的年度财务报表、各分支机构参与企业年度纳税调整情况的说明、分支机构基本情况、分支机构征税方式、分支机构的预缴税情况。

(4)跨地区经营汇总纳税企业的分支机构,使用《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》进行年度企业所得税汇算清缴申报,同时报送总机构申报后加盖有税务机关受理专用章的《企业所得税汇总纳税分支机构所得税分配表》复印件,分支机构参与企业年度纳税调整情况的说明。

(5)存在税前资产损失扣除情况的企业报送资产损失申报材料和纳税资料。

(6)企业搬迁完成当年应同时报送《中华人民共和国企业政策性搬迁清算损益表》

(7)房地产开发经营企业报送房地产开发产品实际毛利额与预计毛利额之间差异调整情况的报告。

(8)由居民企业,或者由居民企业和中国居民控制的设立在实际税负明显低于《企业所得税法》规定税率水平的国家(地区)的企业,并非由于合理的经营需要而对利润不作分配或者减少分配的,上述利润中应归属于该居民企业的部分,应当计入该居民企业的当期收入,填报《受控外国企业信息报告表》。

(9)对申报年度中实际发生且会计上已作损失处理的资产损失,按其申报内容和要求的不同,分为清单申报和专项申报两种申报形式。属于清单申报的资产损失,企业可按会计核算科目进行归类、汇总,然后再将汇总清单报送税务机关,有关会计核算资料和纳税资料留存备查;属于专项申报的资产损失,企业应逐项(或逐笔)报送申请报告,同时附送会计核算资料及其他相关的纳税资料。

(10)企业应当自搬迁开始年度至次年5月31日前,向税务机关报送政策性搬迁依据、搬迁规划等相关材料,包括:政府搬迁文件或公告、搬迁重置总体规划、拆迁补偿协议、资产处置计划;

报送依据计税成本对象确定原则确定的已完工开发产品成本对象,确定原则、依据,共同成本分配原则、方法,以及开发项目基本情况、开发计划等专项报告。

(11)在同一省、自治区、直辖市和计划单列市内跨地、市(区、县)的汇总纳税企业,总分机构报送省级税务机关规定的相关资料。同上

(12)委托中介机构代理纳税申报的,应出具双方签订的代理合同,并附送中介机构出具的包括纳税调整的项目、原因、依据、计算过程、调整金额等内容的报告。

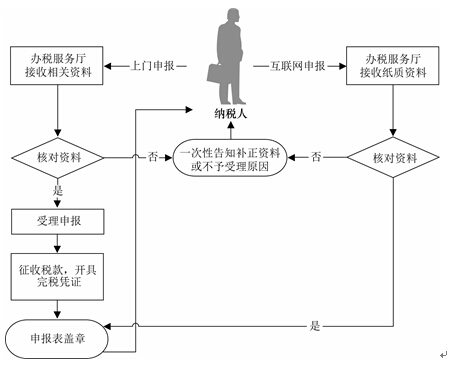

【基本流程】

【基本规范】

(1)办税服务厅接收纳税人申报资料或纳税人通过互联网络申报后提交的纸质资料,核对纳税人报送资料是否齐全、是否符合法定形式,是否完整填写免税收入、减(免)税项目所得、加计扣除、弥补以前年度亏损和小型微利企业减(免)所得税额等内容,符合的即时办结;不符合的当场一次性告知纳税人应补正资料或不予受理原因。

(2)为纳税人提供申报纳税办理指引,辅导纳税人申报纳税。

(3)企业在税务机关作出特别纳税调整决定前预缴税款的,收到调整补税通知书后补缴税款时,按照应补缴税款所属年度的先后顺序确定已预缴税款的所属年度,以预缴入库日为截止日,分别计算应加收的利息额。

(4)纳税人可通过财税库银电子缴税系统或银行卡(POS机)等方式缴纳税款,办税服务厅为当场缴税的纳税人开具完税凭证。

(5)办税服务厅人员在《中华人民共和国企业所得税年度纳税申报表(A类)》上签名并加盖业务专用章,一份返还纳税人,一份作为资料归档。

(6)在办税服务厅或商业密集区提供自助办税设备。

【办理地点】各地办税服务厅。

【办理时间】各地办税服务厅工作时间。

【联系电话】12366。